若說到去(2018)年最熱賣的投資型保單,必屬「目標到期保單」,整體保費收入從前年約165億元上衝至去年的1,170億元,暴增7.1倍,發行的壽險公司也從2家增至10家,若以去年前11個月,整體壽險業投資型保單初年度保費(FYP)收入4,698億元推算,目標到期保單約占25%,儼然成為投資型保單的主推商品。

目標到期保單

具有保障與投資功能

儘管目標到期保單賣得嚇嚇叫,但實際詢問10位民眾,有9位都不知道什麼是目標到期保單,就連保險從業人員,有些也不清楚自家產品的設計邏輯。其實,目標到期保單就是一種投資型保單。

目標到期保單是提供保障功能,並連結「目標到期債券基金」的產品,可分為「壽險」及「年金險」兩種類型。檢視市面上目標到期保單,多以「變額壽險」、「變額萬能壽險」、「變額年金險」幾種名稱表示。不論是哪一種投資型保單,皆須扣除保費等相關費用後,才是淨投資額。

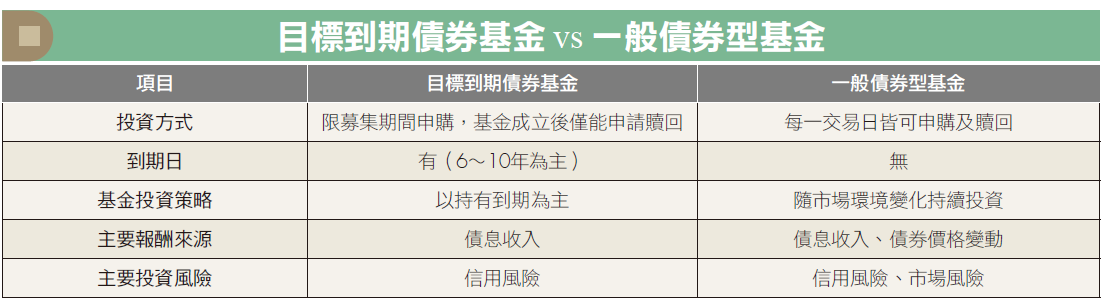

而目標到期債券基金,簡單來說就是一種債券基金,在基金成立之初,會預定一個到期時間如4年或6年,當預設的期限到時,基金即解散,將本利退還給投資人。

保險業者表示,在目標到期保單的設計上,會先設定基金到期日,再挑選相當年期的債券標的約50~100檔,做為一籃子的投資。而在這些債券中,投資等級債券比重不得低於60%,平均信評為投資等級(BBB-)以上,投資期間如未違約,則可依基金設計於投資期間持續領取配息、滿期領回投資本金,或於滿期一次領回投資本金與利息。

因此,許多業務員以「保本」、「保息」、「比定存高的報酬」等話術,推銷這類投資型保單。目標到期保單持有到期,便能享有最高8%的配息率和本金返還,這樣看似簡單又能穩穩賺,吸引許多想獲得高報酬的保戶一窩蜂買進。

.PNG)

隱含3大風險

當心不保本 得不償失

但目標到期保單真有如此簡單?金融監督管理委員會檢查局不久前公布的107年下半年「證券投資信託公司主要檢查缺失」,就首度直指目標到期保單的問題。

檔案中指出,「金融機構對目標到期債券基金銷售文件之說明事項,未建立相關監控機制、或銷售文件過度強調收益報酬,未以衡平及顯著方式表達基金涉及之風險及費用、或有誤導投資人為保本商品之虞。」金檢局指出,針對這問題銷售單位應加強文件審核作業,平衡揭露投資風險,以落實法令遵循及消費者保護。

以今年2月13日甫募集完畢的「南山人壽鑫滿富利變額壽險」為例,此商品是連結復華10年到期新興市場債券證券投資信託基金。若投保前有檢視保單內容,就可以發現,保單上明列預估持債數為50~100檔,基金的平均信評為BBB-投資等級債,投資的區域則以全球新興市場債券為主,風險等級為RR3。

風險收益等級RR3,代表的是投資風險為「中高程度」,以追求資本利得及固定收益為目標,通常會同時投資股票、債券或是較高收益的有價證券,但也會有價格下跌之風險。主要投資的基金類型為平衡型基金、非投資級(標準普爾評等BBB級,穆迪評等Baa級以下)的已開發國家公司債券基金、新興市場債券基金。這就奇怪了,坊間號稱保本、保息,簡單持有到期的投資型保單,怎麼風險等級會是RR3?以下就來分析原因。

風險1 非投資等級債,最高有48%機率會違約。

檢視目標到期保單連結的目標到期債券基金商品,便能知其原因。以某家投信公司發行的6年到期新興市場債券基金為例,到該檔基金的投信公司網站查詢「公開說明書」,可見這檔6年到期的產品中,總共投資35檔債券,其中包含5檔政府公債、5檔金融債券,以及25檔公司債。

接著再下載基金「月報」,就能看到該公司6年到期新興市場債券基金持有標的的「信用評等」比例。A級債券的投資比例占整體的6.19%、BBB級為最大宗,占53.42%,BB級與B級則分別占26.27%、11.86%。根據標準普爾指數,BBB等級以下之債券為非投資等級債,統計這檔基金投資等級債比例為59.61%,非投資等級債比例為38.13%。

這代表什麼意思?財經作家怪老子曾根據標準普爾公司數據,統計1981年至2009年,各信用評級5年內違約率,就發現BBB以上的投資等級債券,違約率非常小,AAA或AA等級的公司債中,5年違約率都小於0.4%,即便BBB等級也不過2.53%。但一到了BB等級的公司債,違約率就大幅提升到9.5%,B等級的公司債違約率甚至一下躍升至22.3%,更別說CCC~C等級違約率高達48%,等於將近有一半的機率會違約。

再回過頭來看就會明白,這家公司發行的6年到期新興市場債券基金,因為非投資等級債比例為38.13%,是RR3中高程度風險。所以,該目標到期保單產品和市售強調保本、保息、存退休金所需要的「保守型投資方式」,實際上根本大相逕庭。

風險2 投資外幣計價的保單要考量匯率風險。

目標到期保單除了有新台幣計價之外,還會有美元、人民幣等幣別可供選擇。若是選擇外幣計價的產品就代表消費者除了要承擔違約風險之外,還必須考量匯損問題。因此有業者私下建議:「民眾可考慮進行多元幣別配置,降低外幣投資風險。」

風險3 提前贖回可能不保本。

另外,許多人會忽略目標到期保單仍有「贖回」的風險。所以,別再只是一味聽信業務員說的話!

產品說明上都有註明,目標到期債券基金「並無保證收益」,基金所持有的債券價格會隨市場變化而波動,並隨到期日接近逐漸趨向債券面額,如投資滿期「無信用事件發生」才可領回本金,所以投資人應以持有基金至滿期為目標,若中途贖回須以當時基金淨值計算損益,且須負擔2%不等的提前贖回費用,可說是賠了夫人又折兵。

.PNG)

投資與保障想兼得

選購時把握3原則

檢視目標到期保單,會發現風險比想像中高許多,所以投資人在選擇這類產品前,應把握以下3原則:多元配置、風險控管、以持有至滿期為目標。亦即購買不同幣別的保單,投資後應定期至壽險公司或基金公司網站查詢、檢視基金淨值、月報及相關資訊,並持有保單至滿期為止。

又或者,我們可以簡單一點看,將保險與投資分開。保險博士邱正弘在《保險私房學》一書中強調:「投資型保單既然分為保險與投資,就代表適合者不僅需要擁有保障需求,也必須擁有足夠時間,才能讓投資發揮時間與複利的最大效益。」

這代表較保守、無法承受投資風險者,以及沒有太長投資時間者如老年人,並不適合「投資型保險」,而有保障與投資需求的年輕人較為適合,但若是想追求高獲利的年輕人,可直接進行投資,無須透過投資型保單而被販售管道多扒一層皮,並將省下來的錢拿去買小額高保障的「定期壽險」,這才是聰明的做法。