為什麼新興市場債券基金又成為強銷基金,主要原因是去(2018)年美元強勁,已讓新興市場債明顯修正,今(2019)年來因美國聯準會暫緩升息,美元不似去年強勁,以及新興市場債市跌深後也出現一波明顯反彈。

小美想買,但何新興市場債有美元計價與當地貨幣計價兩種,究竟是當地貨幣計價好?還是美元計價優?小美很疑惑。

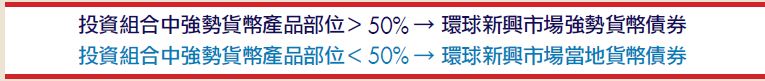

基金評鑑機構理柏(Lipper)把環球新興市場債券畫分為環球新興市場強勢貨幣債券與環球新興市場當地貨幣債券兩類。理柏亞太區研究總監馮志源解釋,雖然很多新興市場債券基金都會同時持有強勢貨幣與當地貨幣產品,但也有越來越多的基金,是標榜全數投資當地貨幣或強勢貨幣,因此Lipper 把環球新興市場債券基金拆成兩塊,投資人從Lipper 的分類,可以看出基金持債的大致狀況。

一般來說,不希望承受雙重匯兌風險的投資人,可以從強勢貨幣計價的標的去挑;如果是比較積極的投資人,則可以在景氣轉趨熱絡時,買進當地貨幣計價的新興市場債券基金,享受當地貨幣升值的好處。

首先要說明的是,債券計價幣別雖不同,兩者的發行機構都是新興市場政府或公司,例如巴西要發行主權債,可以用巴西里拉發行,也可以美元發行,端看發行單位當時需要的是里拉或美元而定。

以里拉發行,投資人自然要以里拉買入該債券;以美元發行,就要用美元才能購買該債券。若以里拉發行,就被歸為當地貨幣計價的新興市場債(domesticdebt);以美元發行,就屬強勢貨幣計價的新興市場債(externaldebt)。

強勢貨幣通常指的是G7(包括法國、美國、英國、德國、日本、義大利、加拿大)國家貨幣,但市場上多數為美元計價發行。新興國家貨幣波動大,當地貨幣債漲跌較劇烈,由於發行幣別不同,就會出現匯兌上的差異。

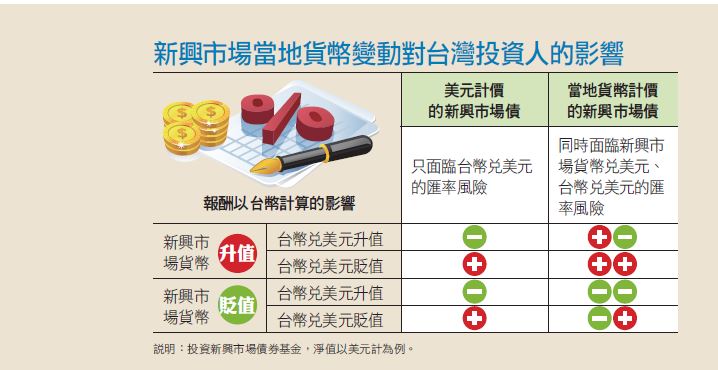

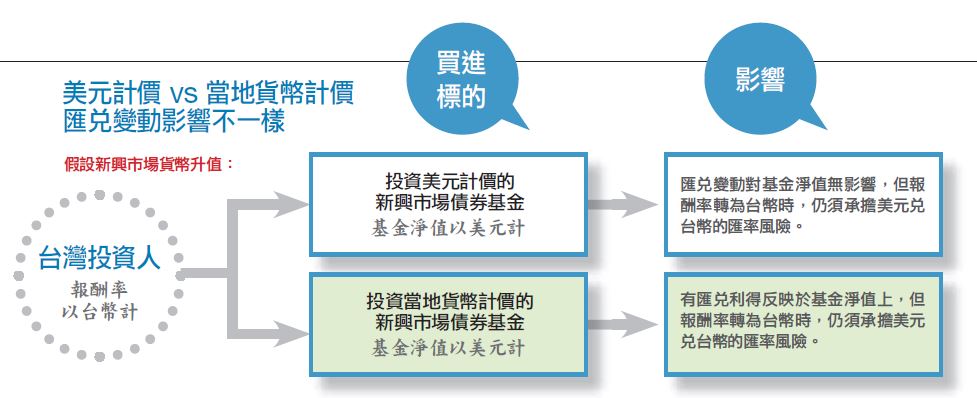

如果投資人買的是美元計價的新興市場債,新興市場貨幣升值或貶值,對基金淨值都不會有影響,只有在報酬率轉為台幣時,因基金淨值是以美元計,此時才會出現美元兌台幣的匯率風險,假設台幣貶值,就會出現匯兌收益。

但如果買的是當地貨幣計價的新興市場債(通常基金淨值以美元計),一則要承擔新興市場貨幣兌美元升貶的風險,二來還要再面對報酬率轉為台幣時,美元兌台幣的匯率風險。買當地貨幣計價的新興市場債,受到匯兌的影響是雙重的,好的時候:新興市場貨幣升值、台幣兌美元貶值, 會出現「雙+」的加乘效果;但不好時也會有「雙-」的壞上加壞壓力。這

與投資美元計價的新興市場債,只會有1個「+」、或只有1個「-」的相對平穩狀態有異。

更何況,新興國家貨幣波動度本來就高,常常會因為重大金融事件成為外資提款機,而大幅貶值,如果再遇到台幣兌美元升值,就很容易出現賺了利率、卻賠了匯率的情況。

建議,無法忍受大幅匯率波動的投資人以美元計價的新興市場債為主,可以承擔較大風險者,可以從原本想要投資新興市場債的資金中拿出一定比例來投資到當地貨幣計價的新興市場債犬基金,比例以不超過二分之一為原則。$$